揭秘2020年个税汇算清缴公式:为什么可以退税?应退税额为“0”怎么回事?

阅读数: 60639

自从个人所得税APP开通“综合所得年度汇算”功能后,个税退税的关注度在持续升温。

不少纳税人问5哥:个人所得税为什么可以退税?在此,为大家揭秘2020年个税汇算清缴公式。

最近,各路自媒体都在宣传:国家发钱、天降横财.....甚至还有人在朋友圈晒出了自己的退税金额。

说实话,这些宣传内容,有点“洗脑”,让不少纳税人形成了固定思维——“我一定能退税”。

在此,5哥得强调一下:个税综合所得汇算清缴开始,并非所有人都能退税!

每位纳税人都要好好测算一下:自己是退税还是补税?

这里重点介绍“2020年个税汇算清缴公式”,纳税人看好了。

根据《关于办理2019年度个人所得税综合所得汇算清缴事项的公告》(国家税务总局公告2019年第44号)规定:

2019年度汇算应退或应补税额=[(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-捐赠)×适用税率-速算扣除数]-2019年已预缴税额

1、如果2019年度最终应纳税额,减去2019年度已预缴税额,为负数,即:申请退税!

2、如果2019年度最终应纳税额,减去2019年度已预缴税额,为零,即:不退不补!

3、如果2019年度最终应纳税额,减去2019年度已预缴税额,为正数,即:办理补税!

需要注意的是:选择单独计税的全年一次性奖金,解除劳动关系、提前退休、内部退养取得的一次性补偿收入等,也不在年度汇算范围内。

此外,纳税人年度汇算需补税但年度综合所得收入不超过12万元的;年度汇算需补税金额不超过400元的,无需办理年度汇算。

这意味着:符合上述规定豁免汇算义务情形的,不用办理年度汇算补税。而不符合豁免情况的,都要办理年度汇算补税哦!

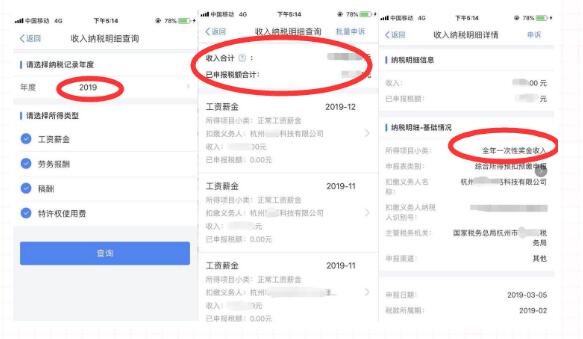

个税APP“收入纳税明细查询”功能

可查——2019年度已预缴税额

根据“个税汇算清缴公式”,2019年度已预缴税额是计算2019年度汇算应退或应补税额的关键因素之一。

如果你想了解2019年的收入数据和纳税情况,5哥建议使用个税APP上的“收入纳税明细查询”功能。

功能入口

1、从首页-“常用业务”【收入纳税明细查询】进入;

2、服务—“申报信息查询”【收入纳税明细查询】进入。

操作步骤

1、选择纳税记录年度:“2019”

2、选择所得类型:系统默认“工资薪金、劳务报酬、稿酬、特许权使用费”全选

3、查看结果:点击【查询】后,出现符合条件的收入明细数据。点击属期区域,可查看该条收入的明细构成。

【注意事项】

1、“已申报税额”,指的是2019年已经缴纳或者被扣缴的个税。

2、“收入合计”,包括综合所得收入、全年一次性奖金收入等。

3、“已申报税额合计”,包括综合所得已预缴税额、单独计税的奖金已预缴税额等。

个税APP“综合所得年度汇算”功能

可算——2019年度最终应纳税额

根据“个税汇算清缴公式”,2019年度最终应纳税额是计算2019年度汇算应退或应补税额的另一项重要因素。

如果你想了解2019年最终应缴纳的个税情况,5哥建议使用个税APP上的“综合所得年度汇算”功能,来测算一下。

功能入口

1、从首页-“常用业务”【综合所得年度汇算】进入;

2、办税—“税费申报”【综合所得年度汇算】进入。

操作步骤

1、【简易申报】确认申报表信息—申请退税

2、【标准申报】选择填报方式(建议选择“使用已申报数据填写”)—确认基本信息—生成和确认申报表信息—修改申报表信息—缴纳税款或申请退税

【注意事项】

综合所得应纳税额=应纳税所得额×税率-速算扣除数

其中,应纳税所得额=综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-捐赠

需要注意的是,“收入”跟“收入额”是不一样的。

好在,个税APP—“综合所得年度汇算”功能,已将综合所得收入额计算更加自动化,只要输入“收入”,系统便能算出“费用及免税收入”。

此外,专项扣除、专项附加扣除、其他扣除等,5哥已介绍多次,这里就不重复介绍啦!

个税汇算清缴的重要知识点

不得不说,个税汇算清缴涉及到的专业词汇非常多,纳税人容易搞混或误解,是很正常的。

据5哥了解,对纳税人来说,最可怕的就是:

查到的已预缴税额和测算出来的最终应纳税额,不一致——退税,不敢退;补税,不想补,有没有这种感觉?

下面5哥就重点介绍2个容易搞混的个税汇算清缴知识。

1、“已申报税额”和“已缴税额”,不是一回事儿!

很多纳税人将【收入纳税明细查询】功能中的“已申报税额”,和【综合所得年度汇算】功能中的“已缴税额”,混为一谈。

曾有纳税人跟5哥吐槽:在【收入纳税明细查询】功能模块,能查到年终奖扣税信息,可在【综合所得年度汇算】功能模块,却又看不到了,这是怎么回事?

5哥表示,根据个税汇算清缴政策规定,单独计税的年终奖,确实不在年度汇算范围内。

所以,【综合所得年度汇算】功能将这部分的数据,直接隐藏掉了。

说到这儿,5哥也忍不住吐槽:个税APP“全年一次性奖金”功能设计,有点不人性!查的时候,混在一起;算的时候,又撇一边!

对纳税人来说,看到的收入数据“忽高忽低”,真的有点心慌!

需要说明的是:如果纳税人想出现年终奖扣税信息,可以在【奖金计税方式选择】模块,将年终奖并入综合所得计税。

注意了!一旦并入综合所得计税,“已缴税额”也会有变化的。

系统提示:已缴税额=收入的已缴税额+并入综合所得的全年一次性奖金的已缴税额

5哥建议,大家在选择年终奖计税方式时,一定要特别慎重!多测算几遍,看看哪种计税方式更划算。

2、“应退税额”为0,正不正常得核查!

一般来说,如果个税APP上测算出综合所得“应退税额”为0,说明:纳税人已预缴税额与年度应纳税额一致。

但是,也不能排除一些特殊情况,造成“0”退税哦!

因此,5哥建议大家要仔细核查收入、专项扣除、专项附加扣除等数据信息,确认有没有错扣、漏扣的情况。

例如:工资收入差不多的小王和小李,第一次测算都显示“应退税额”为0。

但是,小王在核查数据信息时,发现专项附加扣除漏扣了,于是据实手动新增项目,退税200元。

而小李没有错扣、漏扣的情况,因此,已预缴税额和年度应纳税额一致,不退税也不补税。

千言万语一句话:不要以为自己平时已申报个税,就能在汇算清缴时申请退税哦!

所谓汇算清缴,就是在平时已预缴税款的基础上“查遗补漏,汇总收支,按年算账,多退少补”。

既然是“多退少补”,自然是有人能退税,有人则需要补税。

最新政策

更多-

老板用私卡现金发工资被查?2022年起,这样发工资行不通了!

前几天知名女星金婧因为“助理犯错就扣工资,扣五千后就少犯错”的言论令广大打工人愤愤不平,纷纷在网络上声讨她,随后助理声称扣的工资老板已经通过年终奖微信5倍转账给她。

前几天知名女星金婧因为“助理犯错就扣工资,扣五千后就少犯错”的言论令广大打工人愤愤不平,纷纷在网络上声讨她,随后助理声称扣的工资老板已经通过年终奖微信5倍转账给她。 -

浙江17部门联合发文促就业

为做好当前和今后一段时期高校毕业生等青年就业创业工作,浙江省委组织部、省人力社保厅等17部门于近日联合印发了《关于进一步做好高校毕业生等青年就业创业工作的通知》。《通知》明确,浙江将多渠道开发就业岗位。

为做好当前和今后一段时期高校毕业生等青年就业创业工作,浙江省委组织部、省人力社保厅等17部门于近日联合印发了《关于进一步做好高校毕业生等青年就业创业工作的通知》。《通知》明确,浙江将多渠道开发就业岗位。 -

李克强主持召开国务院常务会议 保障灵活就业、部署加力稳岗拓岗的政策举措

我国有2亿多灵活就业人员。灵活就业能有效促进就业,也有利于激发市场活力和社会创造力,要强化保障和服务。

我国有2亿多灵活就业人员。灵活就业能有效促进就业,也有利于激发市场活力和社会创造力,要强化保障和服务。