个人微信/支付宝收款又被查了!个人收款高于这个数要小心!

2021-08-25

来源:51个税

阅读数: 17143

摘要:

微信、支付宝收款有哪些涉税风险?如何规避?个人账户收款高于多少容易被查?

01

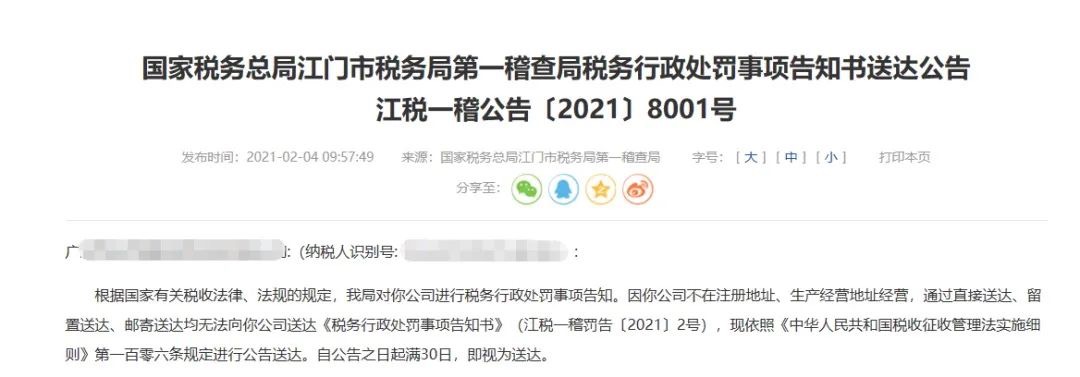

深圳市某彩印厂2017年11月销售纸盒175000元,通过银行、微信收取款项,并进入该厂人员的私人账户,未申报纳税。最终被判处补缴增值税、附加税、企业所得税共计4.2万元,并处于罚款2.1万元。

广州市某信息咨询公司,经核查,通过微信、私人账户或者现金方式收取做账费,其中隐匿收入281万元,最终稽查补税85万,罚款42万元。

南京某物业公司,通过私人的微信、支付宝收支公司经营款项,将企业收入进入私人账户。好在公司通过自查以及立案期间自行申报进行了补税,才减少了风险和损失。

02

03

温馨提示:不要再用个人银行账户隐藏公司收入少缴税款啦!否则一旦被查,补缴税款是小事,还要缴大量的滞纳金和税务行政罚款,如果构成犯罪的,那可是要承担刑事责任的,且行且珍重吧!

最新政策

更多-

老板用私卡现金发工资被查?2022年起,这样发工资行不通了!

前几天知名女星金婧因为“助理犯错就扣工资,扣五千后就少犯错”的言论令广大打工人愤愤不平,纷纷在网络上声讨她,随后助理声称扣的工资老板已经通过年终奖微信5倍转账给她。

前几天知名女星金婧因为“助理犯错就扣工资,扣五千后就少犯错”的言论令广大打工人愤愤不平,纷纷在网络上声讨她,随后助理声称扣的工资老板已经通过年终奖微信5倍转账给她。 -

浙江17部门联合发文促就业

为做好当前和今后一段时期高校毕业生等青年就业创业工作,浙江省委组织部、省人力社保厅等17部门于近日联合印发了《关于进一步做好高校毕业生等青年就业创业工作的通知》。《通知》明确,浙江将多渠道开发就业岗位。

为做好当前和今后一段时期高校毕业生等青年就业创业工作,浙江省委组织部、省人力社保厅等17部门于近日联合印发了《关于进一步做好高校毕业生等青年就业创业工作的通知》。《通知》明确,浙江将多渠道开发就业岗位。 -

李克强主持召开国务院常务会议 保障灵活就业、部署加力稳岗拓岗的政策举措

我国有2亿多灵活就业人员。灵活就业能有效促进就业,也有利于激发市场活力和社会创造力,要强化保障和服务。

我国有2亿多灵活就业人员。灵活就业能有效促进就业,也有利于激发市场活力和社会创造力,要强化保障和服务。